I 10 errori più comuni degli investitori

Stevie Florà, Content Writer Crypto Entity Crew,

Investire rappresenta uno dei modi più efficaci per far crescere e proteggere il proprio patrimonio, ma il percorso è pieno di insidie. Evitare gli errori può fare la differenza tra un investimento di successo e una perdita dolorosa. In questo articolo vedremo alcuni degli errori più frequenti commessi dagli investitori e come evitarli per massimizzare i rendimenti.

Investire in strumenti finanziari che non capiamo

Spesso ci si imbatte in investimenti innovativi, come con le criptovalute. Questi strumenti, sebbene validi e in grado di offrire performance eccellenti, sono basati su tecnologie come la Blockchain, il Proof of Stake (PoS) e il Proof of Work (PoW). Investire senza comprendere appieno il funzionamento di questi strumenti è rischioso.

Investiresti 10000 euro in una società super tecnologica senza capire come guadagnano e qual è il loro scopo di business? La risposta è no, altrimenti staresti semplicemente scommettendo.

Informarsi e studiare prima di investire è un obbligo; l’informazione è fondamentale, soprattutto quando si parla di denaro.

FOMO (Fear of Missing Out)

La FOMO è una forma di ansia sociale che deriva dalla paura di essere esclusi da esperienze che altri stanno vivendo. Originariamente riferita ai giovani, adesso la FOMO è stata accostata anche al mondo finanziario. Infatti, si intende l’euforia di entrare nel mercato per non perdere profitti.

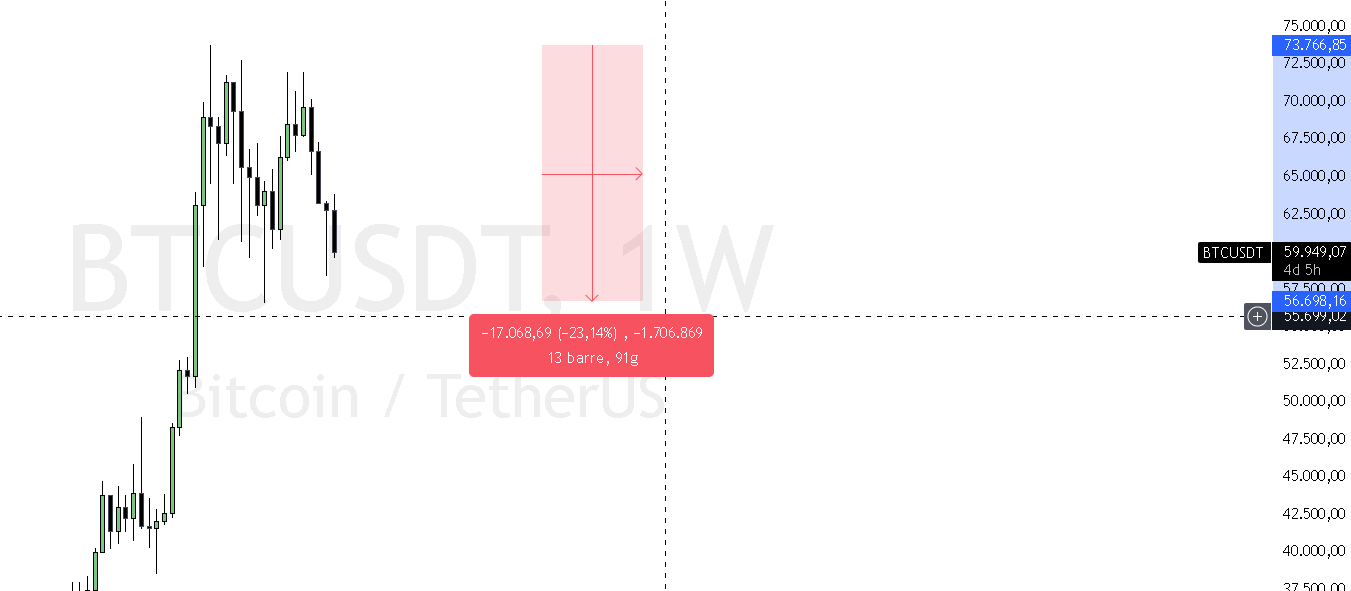

Ti faccio un esempio. Bitcoin ha raggiunto il massimo storico (ATH) a 70k dollari…ne parlano tutti e, per la FOMO, sei tentato ad entrare a quel livello che, successivamente, si rivelerà il massimo del periodo. Col senno di poi, ti saresti pentito di aver fatto questa scelta, perché Bitcoin è tornato a 56k dollari e avresti perso un 20% dal tuo acquisto! Ecco, la FOMO ti fa sentire come se perdessi un treno.

Per evitare quest’ansia, è consigliabile non farsi influenzare dalle notizie e dai social media, mantenendo un approccio razionale.

Cercare di prevedere il mercato

Se da una parte c’è un investitore che cavalca una bolla, dall’altra ce n’è un altro che cerca di prevedere il mercato. L’investitore “ideale” acquista ai minimi e vende ai massimi ma la realtà è che è impossibile prevedere esattamente questi momenti, a meno di avere una fortuna eccezionale.

E comunque, anche provandoci, saresti condizionato dalle notizie e dalle tue emozioni.

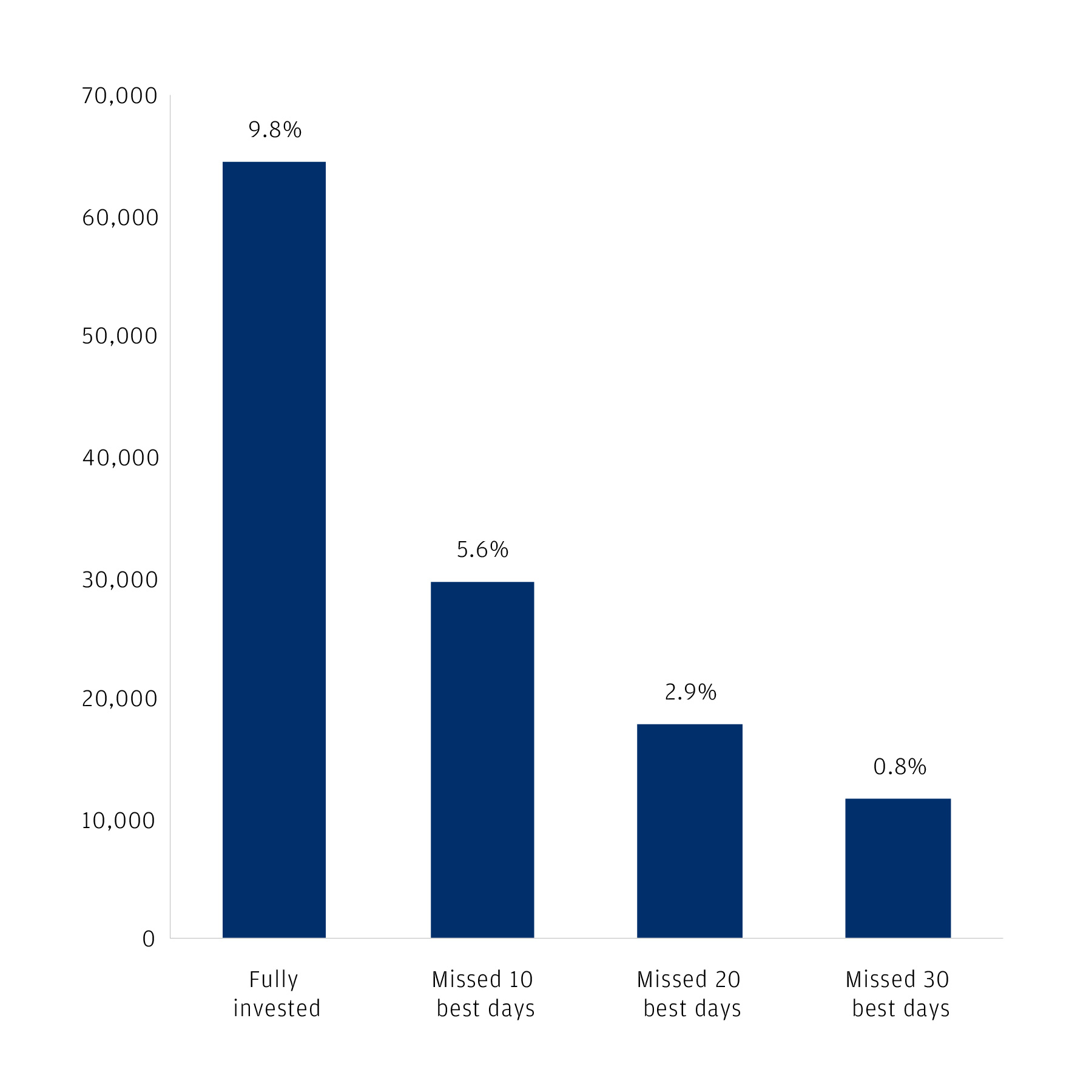

Secondo uno studio della J.P. Morgan, chi ha tentato di dettare i tempi del mercato azionario americano (S&P500) negli ultimi 20 anni ha avuto performance pessime rispetto alla media annuale. Le performance, nei dieci giorni in cui il mercato ha fornito le prestazioni migliori, sono quasi dimezzate.

La verità è che il tempo sul mercato vale più del tempismo.

Vendere in perdita

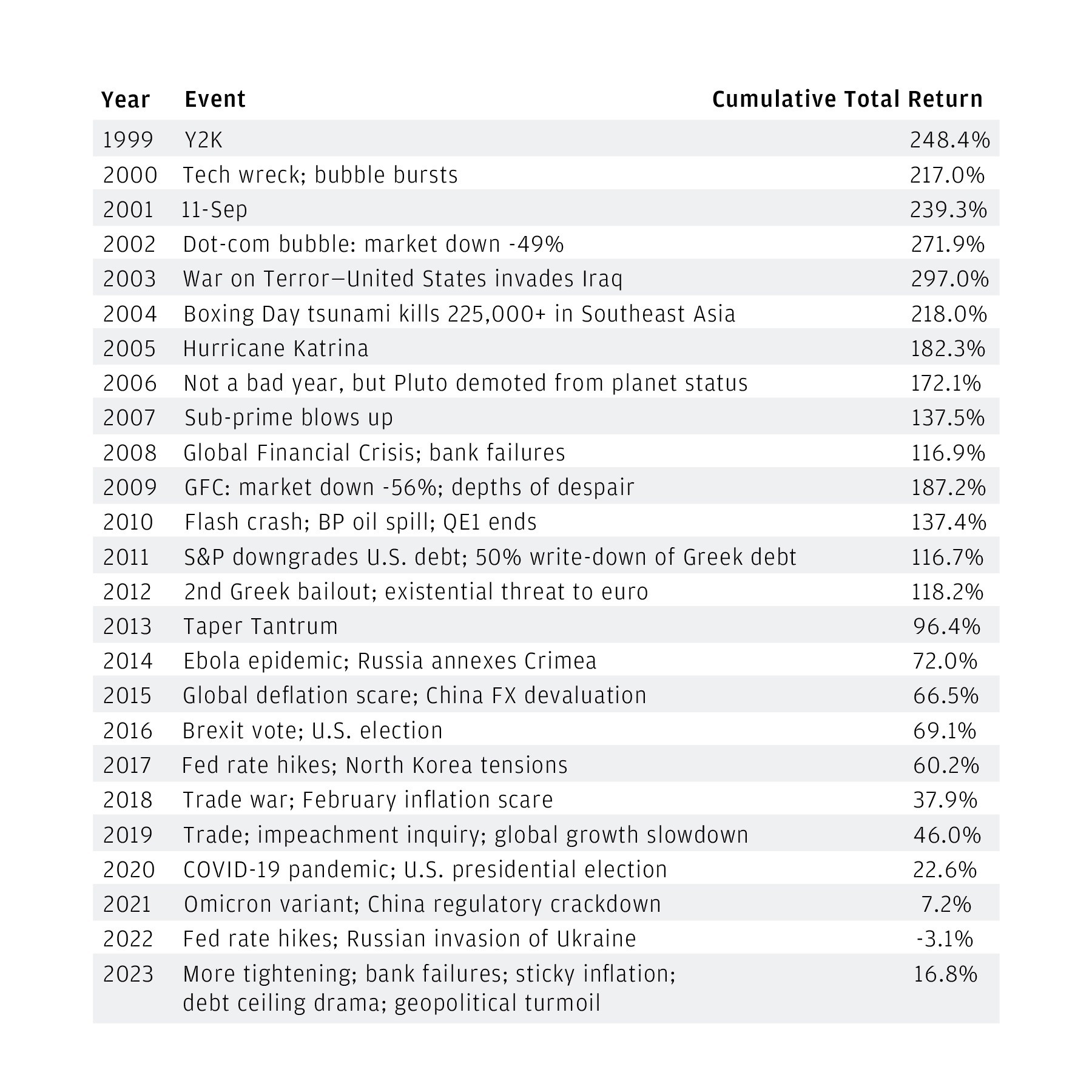

Nel 2020, dopo lo scoppio della pandemia, molti investitori hanno liquidato i propri asset in perdita a causa della paura generata. Chi è uscito dal mercato in quel periodo, prendendo come riferimento l’indice MSCI World, ha perso un 16% di profitti nel 2020 e un 22% l’anno successivo.

La storia insegna che mantenere i propri investimenti e avere un piano d’accumulo è la strategia migliore da fare anche nei momenti di recessione. La tabella di J.P. Morgan mostra i profitti generati dall’indice MSCI World, nonostante i periodi di crisi del mercato.

Se hai chiuso il tuo investimento in perdita perché ti sei lasciato condizionare dalle tue emozioni hai commesso un errore più grave. Infatti, molte persone chiudono la propria posizione perché pensano di essere entrati nel mercato nel momento meno adatto, osservando le cifre che diminuiscono. Se non tolleri vedere il rosso, investire non fa per te.

Movimentare gli investimenti

Sebbene sia normale controllare i mercati, stimolare eccessivamente le proprie emozioni può portare a decisioni impulsive, come chiudere o aprire una posizione troppo presto. I mercati si muovono continuamente e non puoi controllarne la direzione. Per questo si raccomanda agli investitori di cercare investimenti a lungo termine, essendo i più sicuri ed efficaci.

Movimentare gli investimenti troppo frequentemente, comporta costi di commissione aggiuntivi e può compromettere le performance desiderate.

Secondo lo studio SPIVA (S&P Indices versus Active) solo il 12% dei trader attivi ha performato meglio l’indice S&P500 in questi ultimi 15 anni.

Considera l’uso di ETF per una strategia a lungo termine. Se vuoi sapere di più sugli ETF, ho già trattato quest’argomento in un mio articolo, lo trovi qui.

Non fare una ricerca propria

Prima abbiamo parlato di FOMO, che influenza le nostre decisioni di mercato, seguendo i trend del momento. Un altro errore comune è affidarsi a notizie o al sentiment di mercato, senza fare proprie ricerche.

Come impariamo a guidare un’auto, dobbiamo imparare a gestire i soldi. Affidarsi ciecamente a consulenti o guru può essere pericoloso, poiché anche loro non sanno in che direzione andrà il mercato.

Quando si tratta di investimenti è fondamentale fare le proprie ricerche e prendere le decisioni sulla propria strategia di investimento.

Non avere una strategia (e obiettivi)

Prima di investire, è fondamentale avere una strategia di investimento chiara e obiettivi ben definiti. Ad esempio, potresti decidere di non acquistare asset del settore AI, perché pensi sia una bolla, o di evitare un ETF focalizzato sui Paesi emergenti per minimizzare i rischi.

Senza una strategia, si rischia di investire a caso, mancando di costanza e obiettivi. Anche nella finanza la disciplina è fondamentale.

Il tuo obiettivo non deve essere solo “guadagnare soldi”, ma anche proteggersi dall’inflazione e ridurre i rischi durante l’investimento. Pianificare per gli anni a venire è il modo migliore per investire e raggiungere i tuoi obiettivi.

Non diversificare

Se hai letto il mio articolo sugli ETF, mettere tutte le uova nello stesso paniere vuol dire assumersi un rischio elevato. Questo perché sarai esposto maggiormente sul mercato e limiterai i rendimenti. Infatti, diversificando il proprio portafoglio ridurrai i rischi e avrai rendimenti costanti nel lungo termine.

Acquistando due asset decorrelati, come le azioni e le obbligazioni, diversifichi il tuo portafoglio. Molti investitori consigliano una ripartizione 40/60 tra azioni e obbligazioni, per un portafoglio bilanciato. Se non vuoi avere asset diversi, considera la diversificazione per settore, regione geografica o strategia di investimento.

Investire soldi che non siamo disposti a perdere

Se la tua situazione finanziaria è instabile, non dovresti investire. Investire denaro che non sei disposto a perdere si chiama “gambling”, cioè gioco d’azzardo. Molti investitori cercano di moltiplicare rapidamente i loro soldi, finendo per perdere tutti i risparmi.

Altre persone, invece, entrano nei mercati senza sapere come gestire il loro capitale. Prima di investire, assicurati di controllare le tue spese e riservare una parte della liquidità per le spese in preventivo oppure impreviste.

In questo modo, eviterai di dover disinvestire i tuoi asset per affrontare imprevisti o spese urgenti.

L’errore dell’errore

Ogni investitore, purtroppo, cadrà in una di queste trappole, ma non bisogna demoralizzarsi. Dagli errori si impara; il vero errore è ripeterli.